アメリカの年金制度、ソーシャルセキュリティー。

ソーシャル・セキュリティー・ナンバーの概要やその取得方法、タックス ID ナンバー、日米社会保障協定、棚ぼた排除規定についてご紹介します。

ソーシャルセキュリティーナンバーはアメリカの確定申告にも関わって参ります。

詳しくは”アメリカの確定申告 タックスリターン”の記事をご参照下さい。⇩⇩⇩

ソーシャルセキュリティーとは

ソーシャルセキュリティーとは、アメリカの連邦政府が管理する年金制度のことで、日本の厚生年金にあたるもの。

保険料は社会保険料としてIRS(Internal Revenue Service)が徴収し、年金給付は、SSA(Social Security Administration)が行う。

雇用期間中に一定額の税金が従業員の給料から源泉徴収され、雇用主が同額を拠出する仕組みである。

このソーシャルセキュリティーのファンドを連邦政府が管理しつつ、老齢、遺族、障害、老齢医療保険などの支払いにあてる。

受給するためにはソーシャル・セキュリティー・ナンバーを取得していること、一定期間の加入している必要がある。一定期間に満たない場合も、日米社会保障協定(後述)を利用して受給が可能だ。

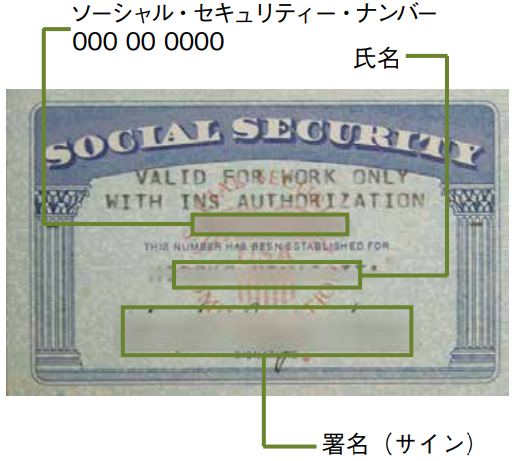

ソーシャル・セキュリティー・ナンバー

Social Security Number (SSN)

ソーシャル・セキュリティー・ナンバーは、日本におけるマイナンバーと同等のものである。

アメリカ市民、永住権保持者、合法的に米国に滞在できる雇用ビザがある人が取得できる。取得できない主なビザの種類はF(学生ビザ)である。

ソーシャル・セキュリティー・ナンバーは公的な身分証明として使われるため、銀行口座の開設、税務申告の作成、運転免許の取得などに必要になる。

一般的にアメリカでは子どもが生まれると同時にソーシャル・セキュリティー・ナンバーを取得する。なぜならば、子どものソーシャル・セキュリティー・ナンバーを取得することにより、親は子どもが生まれた年から子どもの扶養控除を個人確定申告に反映することができるからである。

ソーシャル・セキュリティー・ナンバーは最も重要な個人情報である。個人情報の盗用(Identity Theft)をされる危険性があるので外に持ち運ばず安全に保管し、基本的に他人に教えてはいけない。また、ナンバーは暗記しておくこと。

ソーシャル・セキュリティー・カード

ソーシャル・セキュリティー・ナンバーの取得方法

下記の必要書類を、最寄りのソーシャル・セキュリティー・オフィスの窓口に持参する。

申請料は無料。

必要書類

- 申請書 Form SS-5(Social Security Administrationからダウンロード可)

- 有効なビザ

- 年齢と身分を証明できるもの(パスポート、運転免許証など)

- そのほかの追加書類

※書類はオリジナル、もしくは政府機関発行のコピーのみ受諾される

主なソーシャル・セキュリティー・オフィス

Social Security Administration 総合案内

▶︎Social Security Administration

Tel (800) 772-1213

最寄りのSSNオフィスは以下のウェブサイトから検索できる。

secure.ssa.gov/ICON/main.jsp

タックス ID ナンバー

Individual Tax Identification Number (ITIN)

就労ビザ保持者の帯同家族のような非労働ビザでは、ソーシャル・セキュリティー・ナンバーが発行されない場合が多い。その時の代わりになるのがITIN(Individual Tax Identification Number)である。

これがあれば税務上で夫婦合算申告や配偶者控除が可能になる。

ITINが必要な場合は、ITIN申請書(Form W-7)を確定申告書と同時に指定された先に提出すること。W-7にはパスポートのCertified Copyを添付する。

Certified Copyは大使館、領事館などパスポートを発行する場所で有料で取得できる。

アメリカの年金制度の概要

ソーシャルセキュリティー制度の満額支給開始年齢は67歳。

四半期ごとに役務所得が一定額以上を超すと1クレジット、年間で最高4クレジットまで所得できる。こちらを40クレジット貯めると受給資格が生じる。

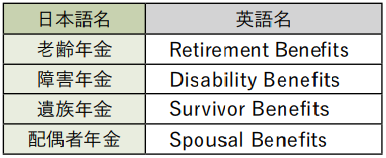

また、この制度でもらえる年金は主に4種類ある。老齢年金と障害年金は本人が受け取る年金で、遺族年金は本人が亡くなった後に家族が受け取る年金、配偶者年金は本人の配偶者が受け取る年金だ。

これらの年金の支払いは、アメリカ市民あるいはアメリカ居住者で雇用主から給与を受け取っている場合は給与の6.2%を拠出し、雇用主は同額を拠出する。

拠出する際の給与の最高金額は2019年度で13万2,900ドルである。

また老齢年金受給者は受給開始年齢を62歳に早めることや、70歳まで延ばすことも可能。

受給金額は受給開始年齢により変更される。

必要な加入機関と請求手続き

年金の受給権を取得するには、アメリカ、日本ともに10年間保険料を支払わなければならないが、後述の協定により両国の加入期間を通算することができるようになった。

ただし、二重加入していた期間を通算することはできない。

また、アメリカの年金請求の申し込みは、日本の社会保険事務所や年金相談センターでも可能。その際、アメリカのソーシャル・セキュリティー・ナンバーが必要となる。

日米社会保障協定

日米社会保障協定により日米での年金の二重払いを避けることができる。

駐在員は派遣期間が5年以内予定など、条件を満たせば米国でのソーシャルセキュリティーの支払いが免除される。それには、派遣元の日本企業が日本の社会保険事務所などで適用証明書(Certificate of Coverage)を取得し、本人がそれを保管する必要がある。

適用証明書の交付を受けるには、以下の4点の条件をすべて満たす必要がある。

❶日本の年金制度に加入している

❷日本の会社と雇用関係が継続している

❸派遣期間が5年以内と見込まれる

❹アメリカに派遣される前に半年以上継続して日本で雇用されていた

また、この社会保障協定により、上記の40クレジットがない人でも、日本の年金加入年数を加算して、米国の年金を受け取ることができるようになった。

例えば日本で7年間、アメリカで3年間年金に加入していれば合計で10年になり、受給資格が認められ、両国から年金を受け取ることができる。

社会保障協定の詳細に関しては、日本の年金事務所に問い合わせるか、日本年金機構のウェブサイトで詳細を確認できる。

棚ぼた排除規定(WEP)

日本の年金を受給していると、米国年金の受給金額が減額されることがある。これは棚ぼた排除規定と呼ばれる仕組みである。

対象となる日本の年金は厚生年金、共済年金等の公的年金である。

ソーシャル・セキュリティ・オフィスに行くと、日本の年金を受け取っているかどうかを聞かれる。その際に、年金額を証明するものを持参するよう求められるので、年金の振り込み通知の用意が必要になる。年金額の証明書類を提出すると、WEP調整後のソーシャルセキュリティ額が決まる。ただし、これには多くの例外があり、日本の国民年金は対象外であり、日米社会保障協定を活用して年金を受け取る場合も対象外となる。さらに遺族年金の受給者と、ソーシャルセキュリティ加入期間が30年以上で社会保障上の高額収入(substantial earning under Social Security) を得ていた人も対象外である。

老齢退職年金支給額を試算してみよう

ウェブサイトSocial Security Administrationから、年収に応じた老齢退職年金支給額を試算することができる。

※2019年度の年金対象収入は13万2,900ドルが上限。それ以上の収入があっても支給額の増加はなし

よくあるQ&A

結婚や離婚などで氏名が変わった場合、氏名の訂正や変更はどのようにすればよいでしょうか?

最寄りのソーシャル・セキュリティー・オフィスに届け出ること。このとき、申請書(Form SS-5)と、婚姻・離婚証明書、パスポートなどの身分証明書が必要。

カードの紛失時や、盗まれた場合はどうすればよいでしょうか?

ソーシャル・セキュリティー・オフィスでは、紛失や盗難に遭ったカードに対して責任を負わないため、カードは持ち歩いたりせず、家で大切に保管しておくこと。万が一、紛失や盗難に遭った場合の再発行は可能。

カードを申請中ですが、引っ越すことになりました。カードの受け取りはどうすればよいでしょうか?

郵便局で住所変更届を提出すれば、新しい住所にカードが送られてくる。もし、それでもカードが届かない場合は、ソーシャル・セキュリティー・オフィスに連絡すること。再発行の際には、身分証明書や有効なビザを再度提示しなければならない。

棚ぼた排除規定(WEP)でどのくらい減額されますか?

受給額を決める方程式に基づき減額される。ただし、減額の割合は厚生年金月額の50%以上にはならないように定められている。平均で数百ドル減額される場合が多い。

(注)この文章は、執筆時点のルールに基づき、読者の参考のために分かりやすく要約したものです。ルールや条件は時期や個人ごとの状況により変わるため、実際にルールを適用する際は必ず専門家に相談の上行ってください。内容について質問がある際は監修者まで連絡を。

【監修】

【監修】藤本 光

CDH会計事務所

米国公認会計士慶應義塾大学法学部政治学科卒業後、ミシガン州立大学でMBAを取得。イリノイ州にあるジョンマーシャル、ロースクールの夜間コースを卒業し、イリノイ州の司法試験に合格。米国公認会計士として25年間の経験があり、CDHの社長を5年間勤める。現在ハーバード大学のビジネススクールでBusiness Analytics Programに在籍中。これまでの経歴を生かし、米国にいる永住権保持者における数々の問題を解決することに熱意を燃やしている。 kfujimoto@cdhcpa.com Tel (630)253-0215

ご意見箱フォーム