【執筆】

【執筆】小林賢介(ユニヴィスアメリカ会計事務所)

Univis America LLC

Tel (929) 408-9769

800 2nd Ave, Suite 300(bet 42nd & 43rd Sts)

www.univis-america.com

info@univis-america.com (担当:島田)

月~金 9:00-18:00保証業務(監査、レビュー、コンピレーション)、確定申告(タックスリターン)、会社設立支援、 会社税務コンサルティング、導入支援など個人、法人問わず、あらゆるニーズに 応える総合的なサービスを提供。

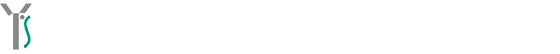

タックスリターンとは

タックスリターンとは、日本で言う「確定申告書」、つまり年間の所得及びそれに対する納税額等の申告書類です。リターンという言葉からお金が戻ってくるというイメージを持たれがちですが、期中の税金の支払状況によってはタックスリターンの提出時に追加で納税が発生する場合もあります。英語の“return”という単語には”account or formal report”という意味が含まれているため、タックスリターンは税務申告書類と訳して捉えると理解しやすいでしょう。

タックスリターン提出義務者

日本と異なり、アメリカでは「年末調整」という制度はありません。そのため、給与所得のみであったとしても、源泉徴収が100%正確に行われることはまずあり得えないため、原則としてアメリカで所得のある人は全てタックスリターンが必要になります。タックスリターンは所得を得ている人の義務であり、不動産を賃貸する際やVISA・グリーンカードを申請する際にも必要となる書類です。必ず期限内に提出するように心掛けましょう。

居住者/非居住者

個人税務において重要な考え方のひとつに居住者、非居住者という概念があります。アメリカの税制は非常に複雑ですが、個人のタックスリターンのメインの申告書類は居住者用のForm 1040と非居住者用のForm 1040NRの2種類のみしかありません。そのため、このどちらを利用すべきかという点が非常に重要となりますが、アメリカに住んでいれば居住者、アメリカ国外に住んでいれば非居住者という単純なものではありません。

基本的には暦年中に183日以上アメリカに滞在していた場合は居住者、それより少ない滞在だった場合には非居住者となります。但し、F VISA、J VISAの場合、一定年数までは当該滞在日数のカウント対象外となり、183日以上滞在していたとしても非居住者としての申告を要求さます。また、アメリカ市民権又は永住権所持者は、滞在期間に拘わらず常に居住者としての申告を要求されます。このように多くの例外規定も存在するため、居住者の判定には十分注意する必要があります。

居住者はアメリカを含む全世界の所得に対して課税を受けるのに対し、非居住者はアメリカ国内の所得のみが申告対象となります。税率は居住者、非居住者に差異はありませんが、Child Tax Credit及びOther Dependent Credit等、居住者のみに認められた税制優遇処置が多いため、居住者の申告のほうが一般に有利になります。但し、居住者として申告するか非居住者として申告するかは選択適用ではないため、ガイドラインに沿った判断が必要になります。

入国年、出国年は要注意

アメリカに最初に入国した年及びアメリカから出国した年(日本に帰国等)は、暦年中にアメリカ居住者である期間と非居住者である期間が混在するDual Statusという特殊な状況になる場合があり、特に複雑になります。Dual Statusの場合、居住者用のForm 1040及び非居住者用のForm 1040NR両方を用いて申告を行う必要があります。

例)アメリカに2020年3月1日に入国した場合、2020年のアメリカ滞在期間は183日を超えるため居住者用のForm 1040での申告が必要になります。但し、居住者として認識されるのは原則として2020年3月1日以降であり、それ以前は非居住者として扱われその間のアメリカ国外所得はタックスリターンで申告する必要はありません。

申告期限

個人の申告は暦年所得が対象であり、原則として翌年の4月15日が申告及び納税期限です。申告期限に関しては、延長申請をすることで10月15日まで延ばすことができますが、納税期限は延ばすことができません。そのため、申告期限の延長申請の際には必要に応じて十分な予定納税することが求められます。期中の納税が十分になされていない場合、州によっては延長申請自体が否認されることもあるため特にご注意ください。

申告ステータス

日本では婚姻ステータスに関わらず、個々の所得に応じて税率が決定されます。しかし、米国においては世帯収入(夫婦合算の収入)に対する課税を選択することが可能となっています。これを夫婦合算申告(Married filing jointly)と呼びます。この制度により、例えば夫婦のどちらかが働いていない又は収入が低い場合には、概ね夫婦の平均所得に基づく税率により課税を受けることができます。個別の事情により夫婦合算申告を行うことができない場合を除き、基本的には各々が別で申告するよりも夫婦合算申告を選択したほうが課税上は有利になります。

扶養控除

上述の通り夫婦合算申告という制度が米国には存在するため、配偶者を扶養に入れるという考え方はありません。一方で、子供や両親等を扶養している場合には、一定の税額控除制度が存在します。

Child Tax Credit

厳密には複雑な規定が存在しますが、基本的な考え方としては、Social Security Number(SSN)を保有する17歳未満の子供一人当たり2,000ドルの税額控除が与えられています。但し、課税所得が200,000ドルを超える場合(夫婦合算の場合400,000ドル)、当該税額控除額は所得に応じて低減されます。

Other Dependent Credit

SSNを保有していない子供(Individual Tax Identification Number (ITIN)のが必要)、両親、親戚等を扶養している場合、一人当たり500ドルの税額控除を得ることができます。課税所得による制限はChild Tax Creditと同様です。

※上記Child Tax Credit及びOther Dependent Creditは居住者として申告する場合にのみ適用可能である点に注意が必要です。

所得税率

アメリカの所得税制は日本同様「累進課税制度」です。すなわち、所得に対して一律に同じ税率が課されるわけではなく、所得水準に応じて負担する税率が異なってきます。

2020年の連邦税の税率は以下の通りです。

| Federal income tax rates | ||

| Tax rate | Single or married filing separately | Married filing jointly |

| 10.0% | $0 – $9,875 | $0 – $19,750 |

| 12.0% | $9,876 – $40,125 | $19,751 – $80,250 |

| 22.0% | $40,126 – $85,525 | $80,251 – $171,050 |

| 24.0% | $85,526 – $163,300 | $171,051 – $326,600 |

| 32.0% | $163,301 – $207,350 | $326,601 – $414,700 |

| 35.0% | $207,351 – $518,400 | $414,701 – $622,050 |

| 37.0% | $518,401 or more | $622,051 or more |

上記連邦税に加え、居住地に応じて州税及び市税が発生致します。州税は州法により大きく異なり、テキサス州やフロリダ州のように州税がゼロの州もあれば、ニューヨーク市のようにニューヨーク州税に加えて市税を負担しなければならない州もございます。州税も基本的には累進課税であり、ニューヨーク市在住の場合の州税及び市税の最高税率はそれぞれ8.82%、3.876%です。つまり、ニューヨーク市在住者の最高税率は49.696% (連邦税37%+州税8.82%+市税3.876%)にものぼることになります。なお、ニューヨーク市以外のニューヨーク州在住者は、ニューヨーク市内で働いていたとしてもニューヨーク市税の負担義務はありません。

ニューヨーク州の税率は以下の通りです。

| New York state income tax rates | ||

| Tax rate | Single or married filing separately | Married filing jointly |

| 4.00% | $0 – $8,500 | $0 – $17,150 |

| 4.50% | $8,501 – $11,700 | $17,151 – $23,600 |

| 5.25% | $11,701 – $13,900 | $23,601 – $27,900 |

| 5.90% | $13,901 – $21,400 | $27,901 – $43,000 |

| 6.33% | $21,401 – $80,650 | $43,001 – $161,550 |

| 6.57% | $80,651 – 215,400 | $161,551 – $323,200 |

| 6.85% | $215,401 – $1,077,550 | $323,201 – $2,155,350 |

| 8.82% | $1,077,551 and more | $2,155,351 and more |

| New York City income tax rates | ||

| Tax rate | Single or married filing separately | Married filing jointly |

| 3.078% | $0 – $12,000 | $0 – $21,600 |

| 3.762% | $12,001 – $25,000 | $21,601 – $45,000 |

| 3.819% | $25,001 – $50,000 | $45,001 – $90,000 |

| 3.876% | $50,001 and more | $90,001 and more |

ITINの取得

アメリカにおける納税情報は原則としてSSNを元に管理されています。そのため、アメリカで納税が必要な場合SSN情報を税務当局に提出する必要がありますが、アメリカ市民でない場合SSNを取得できない場合があります。例えば、H1B VISAの配偶者・扶養者や日本居住者でアメリカに不動産投資している個人は納税目的から納税者番号が必要になりますが、SSNを取得することはできません。このように、SSNを保有していない個人がその代わりに取得するのがITINです。

ITINは納税管理の目的のみでしか使用することができないため、原則としてタックスリターンに合わせて取得の申請処理を行います。申請に際しては、パスポート原本又は米国領事館で発行されるパスポート公証をタックスリターンに添付して提出することが求められます。また、子供分を申請する場合にはMedical RecordやSchool Recordといった資料も必要となり、手間のかかる申請となります。さらに、タックスリターンの電子申告は認められず、郵送での申告のみ有効となります。

タックスリターン作成方法

日本と比べてアメリカのタックスリターンの仕組みは圧倒的に複雑であり、税務の専門家でもシステムを使用しないで正確に作成することは非常に困難です。そのため、市販のタックスリターンソフトウェアを用いて作成するか専門家に作成を依頼することが一般的となっています。所得が給与所得のみしかなく、控除対象となるような経費もほとんどないような場合、コスト節約のため自身で作成する方もいますが、市販のソフトウェアは基本的に居住者を対象とした仕組みになっているため、非居住者のタックスリターンや日米租税条約には対応できない場合も多くなっています。従い、非居住者又はDual Statusに該当する場合には専門家に依頼したほうが無難でしょう。また、家族の中にSSNを保有していない者がいてITINの申請が必要な場合には郵送手配等が必要のため、対応するソフトウェアを見つけることは困難であると思われます。

外国金融資産報告

タックスリターンとは別になりますが、同じタイミングでFBAR (Foreign bank and Financial Accounts) と呼ばれる米国外金融資産(例:日本の銀行、証券残高)報告義務があることを忘れてはいけません。合計10,000ドル以上の金融資産を米国外に保有している人が対象であり、資産を保有していること自体に対する課税はありませんが、故意に当該報告を怠った場合、最高100,000ドル又は残高の50%のどちらか多いほうの罰金、5年までの禁固刑とペナルティーは非常に重たいものとなっています。専門家にタックスリターンを依頼する場合、通常この報告も合わせて対応してくれますが、自分でタックスリターンを作成する場合には申告漏れがないよう十分にご注意ください。

下記書籍に小林氏が監修している記事の掲載があります。

ご意見箱フォーム